こんにちは。

Do. です。

今日のトピックはボラティリティについて下記の3点を絡めてお話します。

・シリコンバレーバンク破綻以降のドル円のボラティリティ拡大

・カギ足ロジックの先週金曜日以降のFT5検証推移

・カギ足ロジックの決済ともみ合い基準値

ドル円のボラティリティ拡大とATR

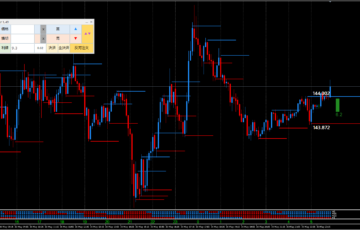

先週金曜日以降、相次ぐ米銀行の破綻とクレディ・スイスの経営難のニュースによって

ドル円は急落してボラティリティがとても大きくなっています。

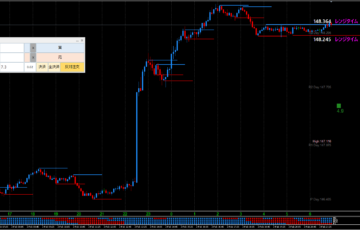

ATR(期間100)を表示させたドル円5分足チャートです。

先週の金曜日以降が1枚の5分足チャートに入るように

かなりズームアウトしたチャートになります。

ATRを見ると、一時的に落ち着くときもあるのですが

動き始めると、一気にボラティリティが拡大していることが

わかります。

このように、ボラティリティを見るには、

ATRが一般的ですが、

私はほとんど使いません。

ある程度期間を長くしたり、上位足に表示させれば

少し使い勝手は良くなるのですが

敏感すぎる傾向があって、私のロジックには合わないことが多いです。

カギ足ロジックでも、ボラティリティの変化は

最重要事項ですが、ATRは使っていません。

少し長めの期間を見たいので、

今はローソク足200本の実体の長さの平均を基準にしています。

それを反映させたのがもみ合い基準値になります。

もみ合い基準値は、

カギ足ロジックのすべての基本になっています。

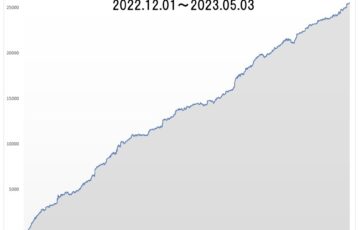

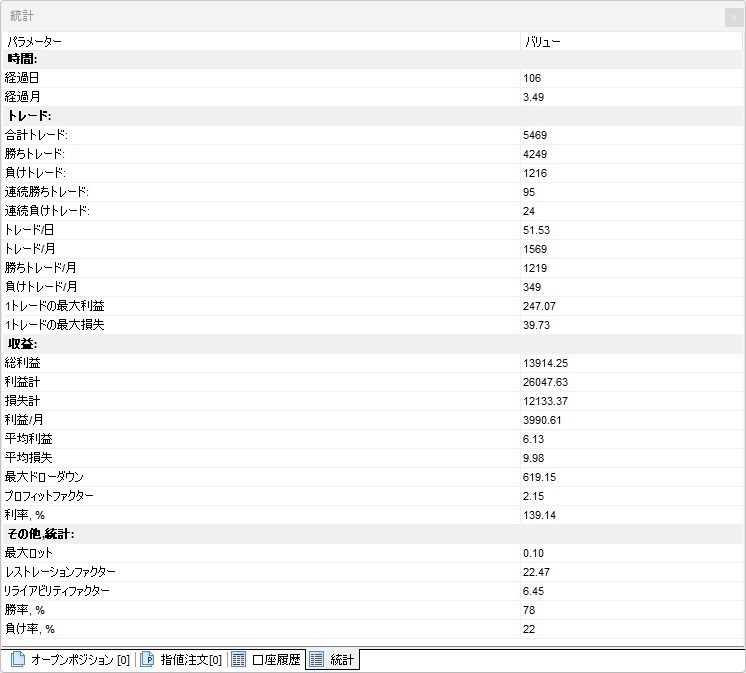

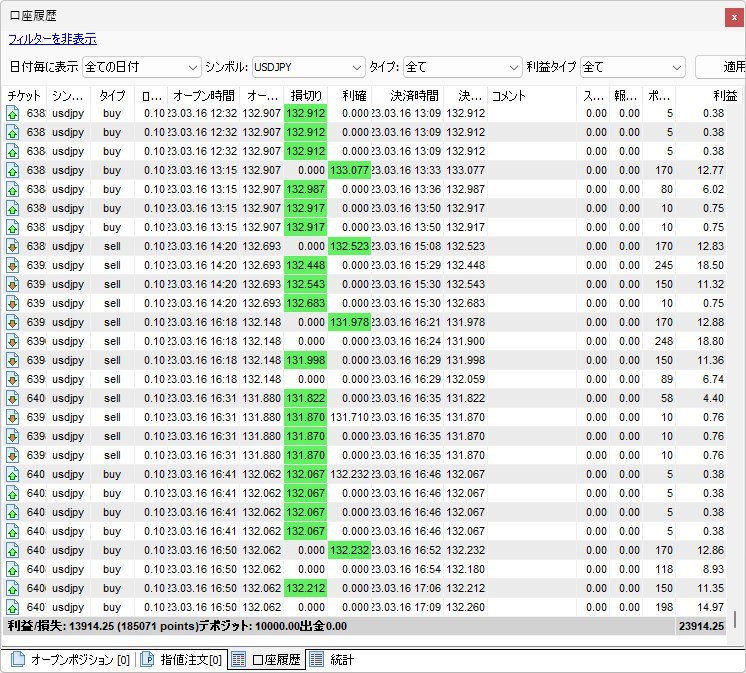

今週のFT5検証結果

今週のカギ足ロジックの結果を追加した成績です。

ボラティリティが大きくなったおかげで

獲得pips数は大きく伸びました。

ただ、先週末から急激にボラティリティが変化したことで

カギ足ロジックの一部を変更したほうがいいかな、

と感じたのです。

変更箇所は、固定pipsで指定しているパラメーターの部分。

例えば、SL建値移動シフト決済は

現状では、含み益が5pipsになったら、

SLを移動する、といった箇所があります。

この数値を、カギ足ロジックすべての基準である

もみ合い基準値のN%といった形に変えれば

ボラティリティの変化に追随出来ると考えました。

これができれば、

通貨ペアを変更した場合も

その通貨ペアのボラティリティに

自動で合わせることが出来ます。

通貨ペアによって検証を行なって

最適なpips数を探す必要もなくなるかもしれません。

もちろん、逆に利益が減る可能性もあるので

検証を行ってみないとなんとも言えないところはあります。

いずれにしても、プログラマーさんに

提案だけはしてみようかなと思っています。

やってみなければわからないことは

まず、やってみる。

これが大事です。

試してみますね。

本のタイトル案、これどうでしょう?

自然道FXシリーズの本の表紙、

また一つ、案が浮かびました。

これです。

まだまだ候補案段階ですが、

これをベースにいろいろ広げていけば

おもしろいかな、と思っています。

全体の構成は見えたので

やっと1冊目の本文に取りかかります。